현대건설인수자금조달사례,현대그룹순환출자구조,현대그룹,나티시스은행차입,동양종금풋백옵션

현대건설인수자금조달사례,현대그룹순환출자구조,현대그룹,나티시스은행차입,동양종금풋백옵션

현대건설인수자금조달사례,현대그룹순환출자구조,현대그룹,나티시스은행차입,동양종금풋백옵션

현대건설 인수자금 조달사례

목차 Index

1. 사례선정 이유

2. 현대그룹의 순환출자구조

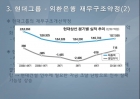

3. 현대그룹 - 외환은행 재무구조개선약정

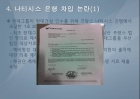

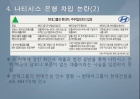

4. 나티시스 은행 차입 논란

5. 동양종금 풋백옵션 논란

6. 시사점

7. 참고자료

1. 사례선정 이유

단순한 M A가 아닌 현대그룹 - 범현대일가 간 세력 다툼 성격

M A를 위한 자금조달 과정에서 제기된 다양한 의혹들

- 재무구조개선약정

- 나티시스 은행으로부터 차입한 1조 2000억원의 성격

- 동양종합금융증권과의 풋백옵션

2. 현대그룹의 순환출자구조(1)

순환출자구조란

- 그룹 내의 여러 산하 기업이 순차적으로 다른 기업에 출자하는 구조

A 기업이 B기업과 C기업의 지배권을 갖음과 동시에 장부상 자본금을 늘리기 위해 사용

장부상 자본금과 실제 자본금 사이에 큰 차이가 있다.

연결된 어느 한 기업이 무너지면 다른 기업들까지 자본 구조가 부실해진다.

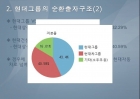

2. 현대그룹의 순환출자구조(2)

현대그룹 VS 범현대일가

- 현대상선의 지분율 : 현대그룹 43.4% 현대자동차 32.29%

현대건설이 현대자동차에 인수합병 된다면

- 현대상선의 지분율 : 현대그룹 43.4% 현대자동차 40.59%

경우에 따라서 현대상선의 지배권이 현대그룹에서 현대자동차로 넘어갈 가능성이 존재

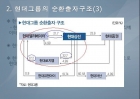

2. 현대그룹의 순환출자구조(3)

현대그룹의 순환출자 구조

- 현대 엘리베이터 → 현대상선 → 현대로지엠 → 현대 엘리베이터로 순환하는 출자 구조

현대그룹 매출의 90%는 현대상선에서 창출

현대상선의 지배권이 현대자동차로 넘어갈 경우 연쇄적으로 현대 엘리베이터와 현대 로지엠까지 넘어갈 수 있다.

3. 현대그룹 - 외환은행 재무구조약정(1)

....

목차 Index

1. 사례선정 이유

2. 현대그룹의 순환출자구조

3. 현대그룹 - 외환은행 재무구조개선약정

4. 나티시스 은행 차입 논란

5. 동양종금 풋백옵션 논란

6. 시사점

7. 참고자료

1. 사례선정 이유

단순한 M A가 아닌 현대그룹 - 범현대일가 간 세력 다툼 성격

M A를 위한 자금조달 과정에서 제기된 다양한 의혹들

- 재무구조개선약정

- 나티시스 은행으로부터 차입한 1조 2000억원의 성격

- 동양종합금융증권과의 풋백옵션

2. 현대그룹의 순환출자구조(1)

순환출자구조란

- 그룹 내의 여러 산하 기업이 순차적으로 다른 기업에 출자하는 구조

A 기업이 B기업과 C기업의 지배권을 갖음과 동시에 장부상 자본금을 늘리기 위해 사용

장부상 자본금과 실제 자본금 사이에 큰 차이가 있다.

연결된 어느 한 기업이 무너지면 다른 기업들까지 자본 구조가 부실해진다.

2. 현대그룹의 순환출자구조(2)

현대그룹 VS 범현대일가

- 현대상선의 지분율 : 현대그룹 43.4% 현대자동차 32.29%

현대건설이 현대자동차에 인수합병 된다면

- 현대상선의 지분율 : 현대그룹 43.4% 현대자동차 40.59%

경우에 따라서 현대상선의 지배권이 현대그룹에서 현대자동차로 넘어갈 가능성이 존재

2. 현대그룹의 순환출자구조(3)

현대그룹의 순환출자 구조

- 현대 엘리베이터 → 현대상선 → 현대로지엠 → 현대 엘리베이터로 순환하는 출자 구조

현대그룹 매출의 90%는 현대상선에서 창출

현대상선의 지배권이 현대자동차로 넘어갈 경우 연쇄적으로 현대 엘리베이터와 현대 로지엠까지 넘어갈 수 있다.

3. 현대그룹 - 외환은행 재무구조약정(1)

....

-

현대건설 인수자금 조달사례,인수자금조달,현대건설자금조달사례,자금조달사례

현대건설 인수자금 조달사례,인수자금조달,현대건설자금조달사례,자금조달사례

[현대건설 인수자금 조달사례] (현대그룹을 중심으로 한 자금조달) 2010년 M A시장에서 최대의 화제거리는 “누가 현대건설의 주인이 되느냐”였다. 현대건설은 지난 2,000년 현대가(家)의 ‘왕자의 난’과 2001년 .. -

SK지주회사전환사례,지주회사전환사례,지주회사,SK기업분석,지주회사

SK지주회사전환사례,지주회사전환사례,지주회사,SK기업분석,지주회사

SK그룹 지주회사 전환 사례 차례 SK그룹 소개 결론 SK그룹의 지주회사 전환 순환출자와 지주회사 한계점과 대안 Q A SK그룹 소개 연혁 1939년 선만주단과 경도직물의 합작, “선경직물” 설립 1980년 대한석유공사 .. -

에버랜드 전환사채

에버랜드 전환사채

에버랜드 전환사채건 판결요지 Contents 1. 에버랜드 전환사채건의 요지 2. 에버랜드 전환사채건의 문제의 핵심 3. 결론 사건의 요지 이를 통해 이재용씨는 에버랜드 주식 31.73%를 인수해 최대 주주가 되었다 왜.. -

공항의 특성과 공항간 경쟁, 대규모 허브공항의 성립조건, 공항교통과 운영, 공항건설의 재원조달

공항의 특성과 공항간 경쟁, 대규모 허브공항의 성립조건, 공항교통과 운영, 공항건설의 재원조달

공항의 특성과 공항간 경쟁, 대규모 허브공항의 성립조건, 공항교통과 운영, 공항건설의 재원조달 목차 * 공항 Ⅰ. 공항의 특성과 공항간 경쟁 1. 공항의 입지와 특성 2. 공항간 경쟁의 증대 1) 공항선택의 .. -

[현대건설]현대건설의 경영전략,성공사례 ppt자료

[현대건설]현대건설의 경영전략,성공사례 ppt자료

목 차 Ⅰ. 매출 10조원 돌파 Ⅱ. 높은 성장률 Ⅲ. 공사수주에서도 높은 실적 Ⅳ. 경쟁업체와의 비교우위 Ⅴ. 해외시장 적극공략 Ⅵ. 새로운 비전 확립 Ⅶ. 인수합병을 통한 시너지 Ⅷ. 향후 전망 Ⅸ... -

재무의 윤리,기업분윤리사례,기업 재무관계,자금조달 사례(Facebook,SK),소유구조 사례(상호저축은행,삼성),자본조달,자본운용

재무의 윤리,기업분윤리사례,기업 재무관계,자금조달 사례(Facebook,SK),소유구조 사례(상호저축은행,삼성),자본조달,자본운용

재무의 윤리 자금조달 사례 Facebook SK 개념 목표 소유구조 사례 상호저축은행 삼성 결론 개념 목표 재무란 자본운용 자본조달 + 조달된 자본을 기업목적에 유용하게 합리적 경제적으로 운용하는 일 재무.. -

인수 합병에 의한 기업가치 변동과 대처방안

인수 합병에 의한 기업가치 변동과 대처방안

인수 합병에 의한 기업가치 변동과 대처방안 1. 들어가며 M A 목표기업의 가치는 단순히 금전적으로 평가하기 어렵고, 인수경합가능성, 인수후에 예상되는 시너지 효과, 노동, 경영, 정부문제까지 포함한 위험관.. -

제일,외환은행인수 그 시작과 현재

제일,외환은행인수 그 시작과 현재

제일,외환은행 인수그 시작과 현재 목 차 제일은행 인수 문제 외환은행 인수 문제 인수 후 현재.. 제일은행 인수 문제 뉴브리지가 들어오던 무렵 제일은행의 상황은 최악(1998년 12월 말 485억의 자기자본 -] 19.. -

금호그룹의_대우건설_M A_사례와평가

금호그룹의_대우건설_M A_사례와평가

금호그룹의 대우건설 M A 사례와 평가 【목 차】 Ⅰ. 서론 ... 1. 사례기업 선정이유(대우건설) 2. 대우건설 소개 Ⅱ. 본론 ... 1. 국내 건설기업 M A의 현황 2. 인수당시 대우건설의 상황 3. 대우건설의 M .. -

[창업 경영 강의교재] 창업 자금 조달과 세무

[창업 경영 강의교재] 창업 자금 조달과 세무

창업 자금 조달과 세무 창업과 경영 활동 창업 자금의 조달 방법을 알수 있다. 창업과 세무의 관련성을 이해할 수 있다. 창업 자금 조달 창업 자금 조달 개인 기업의 창업 자금 조달 법인 기업의 창업 자금 조달..

현대건설인수자금조달사례,현대그룹순환출자구조,현대그룹,나티시..

현대건설인수자금조달사례,현대그룹순환출자구조,현대그룹,나티시..

[의사결정기법] 의사결정의 비계랑적 접근방법(직관, 사실, 경험)

[의사결정기법] 의사결정의 비계랑적 접근방법(직관, 사실, 경험) OJT과 집합교육훈련Off-JT의 차이점과 최근 기업들의 실시 경향

OJT과 집합교육훈련Off-JT의 차이점과 최근 기업들의 실시 경향 상품기획 및 MD 파트 지원자 자기소개서 [그룹사 인사팀 출신 현직..

상품기획 및 MD 파트 지원자 자기소개서 [그룹사 인사팀 출신 현직.. [광고주] 광고주의 광고관리와 광고주유치

[광고주] 광고주의 광고관리와 광고주유치 (LS산전 인턴 자기소개서 + 면접기출문제) LS산전(인턴국내영업) ..

(LS산전 인턴 자기소개서 + 면접기출문제) LS산전(인턴국내영업) .. [사회복지정책론] 근로기준법상 평균임금과 통상임금에 관해서

[사회복지정책론] 근로기준법상 평균임금과 통상임금에 관해서 [축제계획서] 晋州山岳文化祝祭 推進計劃

[축제계획서] 晋州山岳文化祝祭 推進計劃 하이브 HYBE 마케팅 SWOT,STP,4P전략과 하이브 기업분석 및 하이브..

하이브 HYBE 마케팅 SWOT,STP,4P전략과 하이브 기업분석 및 하이브..